シェフラーグループと2つのオートモーティブ部門の年間見通しが確認され、インダストリアル部門の売上見込みを上方修正

自動車産業と産業機械サプライヤーの独・シェフラーAG(本社:ドイツ・ヘルツォーゲンアウラッハ、CEO:クラウス・ローゼンフェルド)は現地時間の8月7日、2018年度上半期の中間報告を発表した。

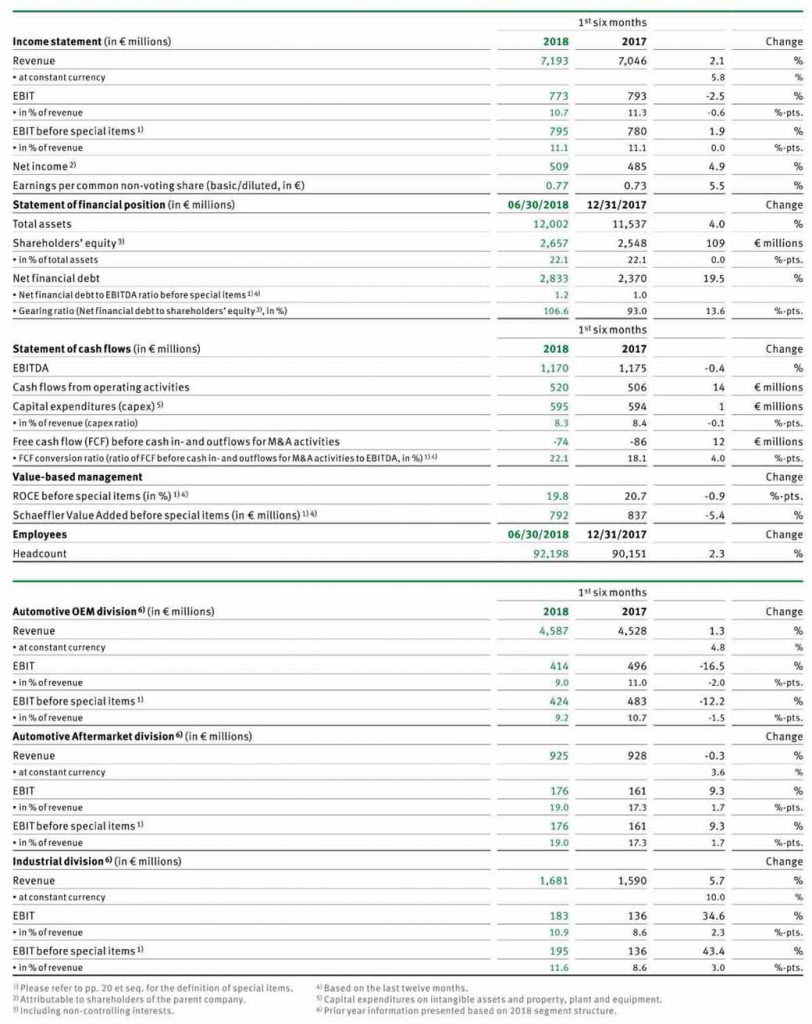

同社グループの上半期の売上は約72億ユーロ(前年同期:約70億ユーロ)。恒常通貨ベース(為替変動の影響を除いた値)での売上は上半期で5.8%上昇し、第2四半期だけを見ると7.9%の増加を示した。

今期も3つの部門と4つの地域すべてが、グループ全体の恒常通貨ベースでの売上増に貢献し、特に中国地域は恒常通貨ベースの成長率が18.7%と過去最高の伸びを記録した。

これを踏まえ上半期に7億7,300万ユーロの支払金利前税引前利益(EBIT)を創造。但し第2四半期のEBITは、2018年5月7日に発表した内部サプライヤー「ベアリング&コンポーネンツ・テクノロジー(BCT)」の統合のための構造改革費用関連の2,200万ユーロの特別項目に影響された。

これらの結果、特別項目前のEBITは7億9,500万ユーロ(前年同期:7億8,000万ユーロ)となり、これは特別項目前のEBITマージンが11.1%であることを表している(前年同期:11.1%)。

この上半期の業績についてシェフラーAGのクラウス・ローゼンフェルドCEOは、「困難な環境が続く中で、当社は2018年度の目標達成へ向けて順調に進んでいます。

利益を主に牽引しているのはオートモーティブアフターマーケット部門とインダストリアル部門の堅調な業績です。

加えて、上半期の動向は、自動車産業と産業機械のサプライヤーとしての当社が戦略的に正しい位置取りをしていることを示しています」と話している。

オートモーティブOEMの売上が増加 ― 受注が大きな伸び

個別部門ではまずオートモーティブOEM部門は、上半期に約46億ユーロの売上を達成した。

これは恒常通貨ベースでは前年同期比4.8%の売上増であり、伸び率は同じ期間の乗用車と小型商用車の生産量の平均増加率と比べて3.1ポイント高くなった。

上半期の受注の絶対量は83億ユーロに増加(前年同期:47億ユーロ)。年間の売上に対する受注の割合を示す出荷受注比率は、上半期には1.8倍に上昇した(前年同期:1.1倍)。

この売上増にはオートモーティブOEM部門の4つの事業部すべてが貢献し、なかでも電動モビリティ事業部は、2018年上半期に恒常通貨ベースの売上で最も高い成長率(7.7%)を記録した。

このオートモーティブOEM部門に於ける地域別成績では、恒常通貨ベースの売上の増加率が特に高かったのは中国地域の13.4%で、次いでアジア太平洋地域の4.0%、北米・南米の3.7%、ヨーロッパの2.4%の順となった。

オートモーティブOEM部門が上半期に生み出した特別項目前のEBITは4億2,400万ユーロ(前年同期:4億8,300万ユーロ)であり、同じ時期の特別項目前のEBITマージンは9.2%と、前年同期のマージン(10.7%)より小さくなっている。

この減少の主な原因は、増産コスト、中国でのプロジェクトの遅延、原料価格の上昇、ワンタイムアイテムにある。このワンタイムアイテムは、量の多さや効率向上によるコスト相殺が小さいという性質がある。

下半期へ向けた受注量が好調であることに基づけば、2018年度通年では、この部門は恒常通貨ベースで6~7%の売上増、特別項目前のEBITマージンは9.5~10.5%になると想定していると云う。

オートモーティブアフターマーケットは成長軌道に復帰 ― 第2四半期の売上は12.3%の力強い増加

続いて第1四半期に一時的に落ち込んだオートモーティブアフターマーケット部門の売上は、第2四半期には恒常通貨ベースで12.3%という大幅増になり、上半期全体では9億2,500万ユーロになった(前年同期:9億2,800万ユーロ)。

これは上半期で、恒常通貨ベースでの売上は3.6%増加したことになる。なおこの部門でも、中国地域(39.8%)とアジア太平洋地域(15.9%)が最も大きな恒常通貨ベースでの成長を示し、それにヨーロッパ(5.4%)が続いている。

北米・南米地域では、前年同期間の純正補修用品(OES)顧客からの追加注文が1回きりのものであったため、今期は調整後ベースで売上が減少した(マイナス8.9%)。

これらを踏まえ部門全体の成長を主に牽引したのは、オープンマーケットである独立系アフターマーケット(IAM)の需要で、オートモーティブアフターマーケット部門の上半期の特別項目前のEBITは1億7,600万ユーロ(前年同期:1億6,100万ユーロ)で、これには第2四半期にワンタイムアイテムが好調だったことが影響したと云う。

このEBITに基づき特別項目前のEBITマージンは19%に(前年同期:17.3%)。グループではオートモーティブアフターマーケット部門が恒常通貨ベースで3~4%の成長を確保し、2018年通年での特別項目前のEBITマージンは16.5~17.5%になるものと想定しているとする。

インダストリアル事業は2桁の成長率を記録 ― 通年での売上見込みを上方修正

インダストリアル部門は、2018年上半期に売上が増加し約17億ユーロとなった(前年同期:約16億ユーロ)。

恒常通貨ベースでの売上の伸びは10%となり、その主な牽引役はインダストリアル・ディストリビューションとなっている。

特に鉄道、原料、オフロード、パワートランスミッションの各セクタークラスターが、売上増に貢献。過去最大の増加率を達成したのは中国地域(36.7%)で、次いで北米・南米(6.9%)、アジア太平洋(6.7%)、ヨーロッパ(5.9%)が続いている。

インダストリアル部門の上半期の特別項目前のEBITは1億9,500万ユーロ(前年同期:1億3,600万ユーロ)で、特別項目前のEBITマージンは11.6%(前年同期:8.6%)。

マージンの増加は、規模の経済と価格設定が好影響を及ぼしたことと、”CORE”プログラムの結果として生じた効率向上とコスト削減によるもの。現時点での評価に基づき、シェフラーグループは、2018年度通年でのインダストリアル部門の恒常通貨ベースの売上増の見込みを、従来の3~4%から6~7%へと上方修正。特別項目前のEBITマージンの目標値(9~10%)には、変更はないとしている。

フリーキャッシュフローは若干の改善 ― シェフラーグループの見通しが確認される

株主に帰属する純利益は、2018年上半期には前年同期間と比べて微増し、5億900万ユーロに(前年同期:4億8,500万ユーロ)。無議決権普通株1株当たりの利益は0.77ユーロとなった(前年同期:0.73ユーロ)。

M&A活動に伴うキャッシュ流出入前のフリーキャッシュフローは、上半期についてはマイナス7,400万ユーロで、前年同期(マイナス8,600万ユーロ)と比べて若干改善した。

資産、工場・設備および無形資産に対する2018年度上半期の資本支出は5億9,500万ユーロで、前年同期とほぼ同じ(前年同期:5億9,400万ユーロ)。売上に対する資本支出の比率は8.3%となっている(前年同期:8.4%)。

この数字についてシェフラーAGのディートマー・ハインリッヒCFOは、「前年度がそうであったように、シェフラーグループのフリーキャッシュフローは主に下半期に生み出されます。

現在の概算評価に基づくと、当社は『M&A活動に伴うキャッシュ流出入前のフリーキャッシュフローをおよそ4億5,000万ユーロに』という通年の目標を達成できるであろうと楽観視しています」とコメントしている。

総じて2018年6月30日時点での純負債は4億6,300万ユーロ増加し、ギアリングレシオ(株主資本に対する純負債の比率)は約107%になった(2017年12月31日時点:93%)。

2018年6月30日の時点でシェフラーグループは約120億ユーロの総資産を保有し(前年同時期:約111億ユーロ)、9万2,198名を雇用している(前年同時期:8万7,937名)。従業員数は約4.8%増えた。

2018年通年では、グループ全体の恒常通貨ベースでの売上は5~6%の増加、特別項目前のEBITマージンは10.5~11.5%、M&A活動に伴うキャッシュ流出入前のフリーキャッシュフローは約4億5,000万ユーロの見通しである。

現業績報告の最後にクラウス・ローゼンフェルドCEOは、「自社を取り巻く事業環境が依然として困難であり、今後6ヵ月間も不透明な部分を伴うことは自覚しています。

それでも私たちは、2018年のシェフラーグループの業績見通しを、インダストリアル部門の売上見込みに若干の上方修正を加えたうえで確認します」と語っている。