ダイムラーAG(本社:ドイツ・ヴュルテンベルク州・シュトゥットガルト、取締役会会長:ディーター・ツェッチェ、以下、ダイムラー)の2015年に於ける事業業績は順調に推移し、車両の販売台数・売上高・継続事業EBIT(支払金利前税引前利益)・グループEBIT・当期純利益のいずれも最高値を記録した。

2015会計年度のグループEBITは、135億ユーロ(2014年:108億ユーロ)、継続事業EBITは、138億ユーロ(同:101億ユーロ)でいずれも過去最高となった。

当期純利益は89億ユーロで、前年(同:73億ユーロ)を上回り、1株当たり利益は8.08ユーロに増えた(同:6.51ユーロ)。

継続事業EBITは、2014年比で30%超の伸び率を記録。これは2010年比で約2倍利益を確保したことを意味する。ちなみに売上高では過去5年間で50%超の伸び率を記録した。

2015年に於ける総売上高は、15%増の1,495億ユーロとなった

販売台数は2014年比で12%増・約290万台となった。これを牽引したのはメルセデス・ベンツ・カーズ(16%増)で、メルセデス・ベンツ・バン(9%増)がそれに次いでいる。

ダイムラー・トラックの販売台数の伸びは1%で、当初の期待を下回ったが、これは主にラテンアメリカとインドネシアの市場が振るわなかった。

ダイムラー・バスでは、年頭は若干の成長が期待されたが、実際の販売台数は前年を大きく下回った。この理由は主に、ラテンアメリカでのバスシャーシ市場が振るわなかったためだ。

結果、ダイムラーの2015年に於ける総売上高は、15%増の1,495億ユーロとなった。為替変動の影響を除いた売上高の伸び率は9%となっている。

1株当たり3.25ユーロの配当(2014年:2.45ユーロ)を提案

産業部門の純流動性は、ドイツと米国の年金制度資産に12億ユーロの特別拠出を行い、デジタルマッピング企業HERE社の買収に7億ユーロを投じたにもかかわらず、2015年末現在で186億ユーロに増えている(2014年:170億ユーロ)。

産業部門の特別項目調整後のフリーキャッシュフローについても、前年(同:52億ユーロ)を上回る数値(59億ユーロ)となり、提案予定の2015年度配当総額よりもはるかに大きな額となった。

上記を踏まえ同社・取締役会および監査役会は、2016年4月6日の年次株主総会に於いて、1株当たり3.25ユーロの配当(2014年:2.45ユーロ)を提案する予定。

上記が認められると、その配当総額は34億7,700万ユーロ(同:26億2,100万ユーロ)、ダイムラーの株主帰属純利益に占める配当総額の割合は40.2%(同:37.6%)となる。

事業の核となる人材面では、さらなる強化策の打ち出す

このような実績を踏まえ、グループに於ける従業員数も2014年末に比べ1%増員された。

2015年12月31日現在、ダイムラー・グループの従業員の総数は28万4,015人だが、ドイツ国内の雇用は17万454人に増えている(2014年:16万8,909人)。

中国の連結会社の従業員の総数は同年末で3,155人(同:2,664人)。ダイムラーの実習生の数は約6,500人で、ドイツのすべての自動車メーカーの実習生の3分1以上を占めている。

これらの同社従業員は、マーケットの動向に合わせて、他社を上回る報酬や企業年金のような付加給付を受け取るが、グループは併せて、事業の成功によって生まれた利益の分配を従業員に対して実施していく構え。

具体的には2016年4月、ダイムラーAGは2015会計年度の業績に対して有資格従業員に最高で5,650ユーロ支払う。これは過去最高額(2014年:4,350ユーロ)とし、事業の核となる人材面に於ける強化策の打ち出しを強調する見込みだ。

乗用車部門ではSUVモデルの販売増が実績拡大に貢献

一方、グルーブに於けるサブブランドとしての立場のメルセデスAMG、メルセデス・マイバッハ、メルセデスミー、そしてスマートブランドからなるメルセデス・ベンツ・カーズ。

こちらも2015年は順調な成長を加速させ、目標とする継続事業の売上高利益率を達成している。

この領域でも販売台数は6年連続で増加し、200万1,400台と初めて200万の大台に乗った(16%増)。市場シェアはほとんどすべての地域で拡大。売上高は14%増で838億ユーロとなっている。

この部門の2015年のEBITは82億2,600万ユーロだったが、これは前年の58億5,300万ユーロに対して41%の大幅増である。結果売上高利益率は9.8%まで高まった(2014年:8.0%)。

これだけ新車の販売台数の増加に貢献した要因は、新型車の導入にある。特に最も重要な牽引役を果たしたのは新型Cクラスとコンパクトカーの各モデル、そしてSUVモデルの販売の増加にあると云う。

他にEBITの伸びに影響を与えた要因としては、価格設定の成功、効率向上対策、為替レートなどが挙げられる。

減益要因は、生産能力課題を目指した技術投資等の先行コスト

一方、減益要因もあり、それは生産能力拡大の費用や新技術・新モデルのための先行支出などがあるとしている。

利益には、他の期間における公共部門賦課金のための1億2,100万ユーロの費用や、メルセデス・ベンツUSA有限責任会社(LLC)の本社の移転に伴う1,900万ユーロの費用が計上されている。

他方、EBITには、米国における不動産売却による8,700万ユーロの収入が計上された。前年のEBITには、代替駆動システムの分野への投資評価損として3,000万ユーロが計上されていた。

トラック部門も好調ながら、途上国では減益要因も

事業部門をダイムラー・トラックへと目を転じると、同部門の2015年の販売台数は、1%増で50万2,500台となった。これは2006年以降で最高の数値である。

売上高は16%増え、376億ユーロとなった(2014年:324億ユーロ)。この部門のEBITは25億7,600万ユーロで、2014年の18億7,800万ユーロに比べて37%の大幅増。売上高利益率は前年の5.8%から6.9%にアップした。

このトラック部門の増益要因としては主に、NAFTA域内やヨーロッパにおける販売台数の増加に加えて、さらなる効率向上の実現や為替変動の影響が挙げられる。

それに対して減益要因もあり、ラテンアメリカ諸国やインドネシアにおける販売台数の減少。

さらに、保証費用やお顧客の信頼度を向上させるための費用、生産能力拡大のための費用、新技術や新型車関連の先行費用が増えたことも減益要因として挙げられた。

なおこのEBITには、ブラジルやドイツで継続している最適化プログラムに関連する5,800万ユーロの雇用調整費用も含まれる。

加えてAtlantis Foundries (Pty.) Ltdの売却に伴い、6,100万ユーロの支出があった。Kamaz PAOへの投資評価損から発生した支出も前年の減益要因となった。

バン部門は原料使用のさらなる効率化が増益に影響を与える

メルセデス・ベンツ・バンは、2015年も販売記録を更新し、販売台数は9%増の32万1,000台となった。115億ユーロの売上高も、前年と比べて大幅な増加となっている(2014年:100億ユーロ)。

この部門の2015年のEBITは9億ユーロを達成したが、これは6億8,200万ユーロだった前年からの大幅な増加だ(32%増)。売上高利益率も2014年の6.8%に対して7.8%にアップした。

EBITは、特にヨーロッパとNAFTA域内での販売台数の大幅増を反映している。

これは主にVクラスと新型ビトーの高い伸び率に牽引されている。原料使用のさらなる効率化も増益に影響を与えた。その一方で、保証費用や顧客の信頼度を向上させるための費用はEBITの減益要因となった。

2014年のEBITの増益要因としては、中国の合弁会社Fujian Benz Automotive Corporationの簿価に対する6,100万ユーロの減損戻し入れが行われたことも挙げられている。

バス部門はラテンアメリカ諸国の長引く不況要因が鍵

ダイムラー・バスは2015年、全世界で2万8,100台のバス(完成車およびシャーシ)を販売した(2014年:3万3,200台)。

販売台数が大幅減少となった理由は主に、ブラジルの経済状況が思わしくないことによるもの。にもかかわらず主力の車両総重量8トン超バス市場に於いてはトップの座を守っている。

ちなみに当期年度中、西欧での完成車バス事業は好調に推移し、販売実績は前年レベルを上回った。

売上高は41億ユーロ(同:42億ユーロ)となった。この部門の2015年のEBITは前年比9%増の2億1,400万ユーロ(同:1億9,700万ユーロ)、売上高利益率は5.2%となった(同:4.7%)。

上記増益は主に、西欧における完成車の好調な業績と製品構成に加えて、さらなる効率向上策の効果によるもの。

また、有利な為替変動の効果も増益につながった要因としている。他方、ラテンアメリカ諸国の長引く不況は、減益要因として働いた。利益にはNew MCI Holdings Inc.の株式売却に伴う1,600万ユーロの収入が含まれている。

販売支援事業は、事業拡大に伴う支出増大を相殺する役割へ

自動車部門全体に於いては、合計で1億4,400万ユーロ(2014年:1億1600万ユーロ)の正味支出を伴う傘下ディーラー・ネットワークの再構築に投資したコストが減益の要因となっている。

当該年度中、ダイムラー・ファイナンシャル サービスのローンおよびリースの新規契約件数は150万件に達し、総額は579億ユーロにのぼった。新規契約の総額は前年比21%増となっている。

その結果、ダイムラー・ファイナンシャル サービスの販売およびリース事業は、2015年の自動車部門の新車販売のほぼ半数を支援する形となった。

2015年末の時点で370万台を超える自動車に対して、ローンまたはリースの契約が登録されている。このことにより都合、契約額が18%増の1,167億ユーロとなったことを意味する。

為替調整後の伸び率は14%。2015年の同部門のEBITは、16億1,900万ユーロに達したが、これは前年の数値を実に17%も上回る業績(2014年:13億8,700万ユーロ)。株主資本利益率は18.3%だった(同:19.4%)。

増益の要因としては主に、契約件数が増えたことや、為替変動が有利に働いたことが挙げられるが、それらは事業の拡大に伴う支出の増大を相殺している。

以上の部門のEBITからグループEBITへの「調整」の部には、企業レベルでの損益や、部門間のグループ内取引消去による収益への影響が含まれている。

企業の事業レベル全域に於ける損益環境は比較的安定傾向へ

企業レベル全域での損益は、7,900万ユーロの支出を計上した。ちなみに前年2014年は7億1,300万ユーロの収入があった。

前年の収入は主に、ロールスロイス・パワー・システム・ホールディング社(RRPSH社)およびテスラ社への投資から得られたもの。

2014年、ダイムラーはRRPSH社の持株分の譲渡によって10億600万ユーロの収入を得た一方で、売付選択権の再測定により1億1,800万ユーロの支出も計上した。

テスラ社への投資に関しては、テスラ社に及ぼしていた大きな影響力を失ったため、テスラ社の持株分の再測定が必要となり、その結果、7億1,800万ユーロの収入を得ている。

テスラ社の株価のリスク分散と当該株式の売却の結果、2014年には合計1億2,400万ユーロの費用が発生した。

その他、企業レベルでの項目には、EU委員会が継続して行っているヨーロッパの商用車メーカーに対する独占禁止法調査に関連する6億ユーロの支出も含まれている。

グループ内取引を除去した影響により、2015年は5,000万ユーロの利益を計上した(同:4,200万ユーロ)ことになる。

企業の明暗を左右する研究開発費などの未来投資は拡張傾向

研究開発費関連では、既に高い水準にあったものの、2014年の57億ユーロから、2015年には66億ユーロにまで増額した。

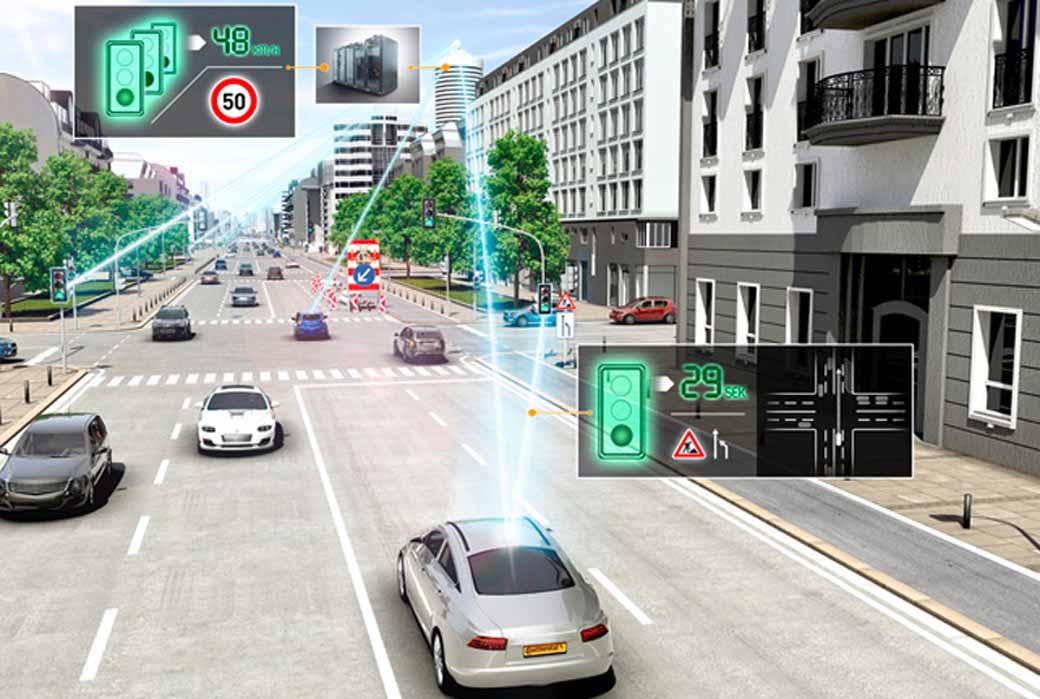

売上高に対する研究開発費の比率は4.4%を維持(2014年:4.4%)。主な投資分野は、新型車、超低燃費かつ環境対応型の駆動システム、新たな安全技術、自動運転、製品のデジタル接続性等である。そのため、ダイムラーは2016年と2017年も再び研究開発費を平均72億ユーロと大幅に増額する予定。

設備投資についても先の研究開発費同様、当該年度に再び増額を行い、51億ユーロに達した(2014年:48億ユーロ)。

メルセデス・ベンツ・カーズの設備投資は、前年度と同等の36億ユーロ。最も重要なプロジェクトとしては、新型GLC、GLE SUV、新型Eクラスファミリーが挙げられる。

開発中心拠点(コンピテンスセンター)としてのドイツの生産工場の再編に加えて、世界的な生産体制の拡大に対しても多額の投資が行われた。

ダイムラー・トラックの2015年の設備投資は、11億ユーロに増えました。ユーロ6製品攻勢の完了に続き、設備投資の焦点は技術的優位のさらなる拡大、高度な需要に対する生産能力の適合に置かれた。

メルセデス・ベンツ・バンの設備投資の焦点は次世代のスプリンター、新しい中型ピックアップ、ラテンアメリカでの新型ビトーの生産準備に置かれた。

ダイムラー・バスは主に、新製品と、その生産設備の近代化および拡大に対して投資を行った。

その他の投資領域でダイムラーは、2015年にアウディ、BMWと共に、デジタルマッピング企業のHERE社を買収した。

HERE社のデジタルマップは、完全自動運転にいたる新しい運転支援システムの基盤となるもの。買収価格のうちダイムラーの負担額は6億7,000万ユーロとなった。

世界の自動車需要に関しては強気を見込みを示す

さて以上を踏まえて現在の状況を判断すれば、2016年の世界の自動車需要は、高いレベルにあった2015年からさらに3%から4%の伸びを示すと同社は強気を見込みを見せている。

同社にとって米国や西欧の従来の市場の成長率は、近年に見られた大きな成長よりもおそらくかなり低いレベルにとどまるとしているものの中国市場が、今年も拡大を続け、それによって地球規模での市場の成長に最も大きく貢献するものとしている。

一方、米国の乗用車および小型トラック市場は、2015年は史上最高を記録したが、今年は微増にとどまる見通し。西欧市場については若干の成長を予測している。

2016年の総販売台数は前年レベルになるものと見込まれる。この見込みは、西欧において販売台数が緩やかに増加するという仮定にもとづいている。2015年、ブラジル市場での需要や販売が大幅に減少したことに続き、バス部門は2016年もさらに販売台数が減少するものと見込んでいる。

一方、メキシコでは引き続き販売台数が好調に推移するものと期待される。

具体的には、ドイツやイギリスといった中核となる市場ではわずかな増加が見込まれるのに対して、イタリアなどのその他の市場ではかなりのレベルでそれに追いつく可能性がある。

新興国の大型市場の見通しについては依然としてさまざまな動きが混在している。

インド市場の伸びは今後も加速するものとみられますが、ロシア経済の長引く不況の影響で、ロシアの自動車販売はさらなる落ち込みを示す公算がきわめて高い。

ブラジル市場には改善の兆しは見られない。不況が長引き、かなり不健全な財務状況が継続しているために、2016年にはさらに10%規模の市場の縮小が予測される。

そこで、ブラジルにおけるダイムラー・トラックの競争力の継続的強化を図るため、現地専用の製品、革新的技術、生産ネットワークの最適化に対して、2018年までに約5億ユーロの投資を行う予定。

ロシア市場の状況は依然として逼迫した状態にあり、需要はせいぜいほぼ前年レベルにとどまる程度と見込まれる。

中国における需要は、製造業の成長の減速による影響を受けるものと見込まれる。現在の状況から判断するなら、せいぜい緩やかな市場の回復が予測される程度。

これらに対して日本市場は、前年に大きな市場の軌道修正が行われたことに続き、需要の安定化が期待されるとする。

小型、中型、大型トラックの日本での需要は堅実なものと見込まれ、かなり動きの鈍い経済状況のなか、日本市場の規模はほぼ前年レベルとなるとみている。

インドネシアのトラック市場は2015年の低いレベルで安定するものと見込まれる。インドにおいては、中型および大型トラック部門での大幅な成長が予測される。

乗用車部門が描く成長戦略「メルセデス・ベンツ2020」

メルセデス・ベンツ・カーズは、2016年も「メルセデス・ベンツ2020」成長戦略を継続していく。

総合的に見て、この部門は、販売台数の大幅増加とそれによる新たな記録の達成を目指す。

そのベースとなっているのは、若返りを図ったきわめて魅力的なモデルのラインアップであり、それは今後も新製品を加えながら拡大していく予定。

モデルの多様性はこれまでにないレベルに達し、メルセデス・ベンツブランドの魅力を大いに高めている。

それによって、個々のカスタマーとのコミュニケーションのための新しいコンセプトを引き続き構築すると共に、新しい市場や、より若い年齢層のターゲットに取り組むことが可能となる。

メルセデス・ベンツは、「ベスト カスタマー エクスペリエンス」販売およびマーケット戦略のもとで、女性の 好みやニーズへの対応にこれまで以上に力を入れている。

新たに行われるホリスティックな取り組みの中心となるのは、「She’s Mercedes」と銘打ったインスピレーション・プラットフォームである。

2016年においても、新型モデルは成長のための大きな牽引役を果たす。特に「SUVの年」となった2015年、メルセデス・ベンツブランドは新型または改良モデル4車種の投入を含めて、SUVのほぼ全面的なリニューアルを図った。

2016年3月、GLの後継新世代モデルとして、ラグジュアリーなGLSがショールームに投入され、これをもって同社まSUVラインナップが完結する。

2016年の最も重要な、そして成長の牽引役として登場する新たなモデルは新型Eクラスだ。

メルセデス・ベンツは、この世界で最もインテリジェントなビジネスセダンによって、事故のない自動運転に向けて、次のステップに踏み出そうとしている。

新世代のSLやSLCの市場への導入と共に、Cクラスクーペ、Cクラスカブリオレ、Sクラスカブリオレもまた、メルセデス・ベンツブランドの成功に貢献するだろう。

これに加えて、傑出したドライビングパフォーマンスと小型車なみの低燃費を融合させた、プラグインハイブリッドの追加モデルが、2016年に発売される予定。

プラグインハイブリッド駆動システムを搭載するモデルの数はこの先も順次増え続け、2017年には、メルセデス・ベンツのプラグインハイブリッドモデルは、現在の2倍にあたる合計10モデルとなる予定。

2016年はスマートブランドにおいても販売台数の大幅増が見込まれている。それを促進する役目を果たすのが、昨年のフランクフルトモーターショーで世界発表となった新しいスマートフォーツー カブリオである。

このモデルは3月に納車を開始する。そして夏には、スポーティなデザインと、よりパワフルなエンジンを備えた、フォーツーとフォーフォーの新しいブラバスモデルがショールームにお目見えする。年末には、すべてのスマートモデルにエレクトリックドライブ(電気自動車)が登場する。

ダイムラー、2016の事業予測・収益予測をまとめる

部門別の継続事業による2016年のEBITの目標は、次のように設定された。

— メルセデス・ベンツ・カーズ:前年比微増

— ダイムラー・トラック:前年並

― メルセデス・ベンツ・バン:前年比微増

― ダイムラー・バス:前年比微増

― ダイムラー・ファイナンシャル サービス:前年比微増

ダイムラーは、市場および製品サイクルを通じた、持続的なベースでの自動車事業の平均売上高利益率を9%とすることを目指すと云う。

この数値は、各部門に対して設定された次のような売上高利益率の目標にもとづいている。メルセデス・ベンツ・カーズ:10%、ダイムラー・トラック:8%、メルセデス・ベンツ・バン:9%、ダイムラー・バス:6%

製品およびテクノロジーへのオフェンシブな投資は、今後も継続・強化される。そのため、特別項目の分を調整した産業部門の2016年のフリーキャッシュフローは、2015年の59億ユーロよりもかなり低くなるものと予想している。