市場調査・シンクタンクの株式会社・矢野経済研究所(本社:東京都中野区本町、代表取締役社長:水越 孝、以下、矢野経済研究所)は、最新2017年版のリチウムイオン電池主要4部材世界市場に関する調査を実施した。

ちなみに同調査によるリチウムイオン電池主要4部材とは、スマートフォンなどの情報通信機器の電源やEV、PHEV等の動力源として搭載されるリチウムイオン電池関連の素材。

それは十数点以上の部材点数及び材料から構成されるが、矢野経済研究所の調査では、「正極材」「負極材」「電解液(電解質)」「セパレーター」の主要4部材を対象としている。

なお同調査結果は、全て米ドルベースで算出しており、

– 2013年は1USD=97.8円、1116.97ウォン、6.16元、0.75EUR。

– 2014年は1USD=105.9円、1152.93ウォン、6.14元、0.75EUR。

– 2015年は1USD=121.0円、1129.94ウォン、6.23元、0.90EUR。

– 2016年以降は1USD=108.8円、1207.70ウォン、6.64元、0.94EURで換算したとしている。

調査期間は、2017年3月~9月迄。調査対象は、日本・韓国・中国・欧州等のリチウムイオン電池部材メーカー。

調査対象部材は、左記の通りで正極材、負極材、電解液・電解質、セパレーターとなっている。

調査方法は、同社専門研究員による直接面談の他、電話・e-mailによるヒアリング、ならびに文献調査を併用した。

主な調査結果サマリーは以下の通り

2016年のリチウムイオン電池主要4部材世界市場規模は前年比140.1%の98億7,745万ドル、2017年の同市場規模は約130億ドル規模の見込

矢野経済研究所の同調査によると、2016年のリチウムイオン電池(以下、LiB)主要4部材世界市場規模(メーカー出荷金額ベース)は、前年比140.1%の98億7,744万9,000ドルと推計している。

2016年で車載用LiBセル向けを含む中大型LiBセル向けの出荷数量が民生小型機器用LiBセル向けを上回る形となり、市場成長の牽引役のシフトが明確となった。

2017年以降も引き続き車載用LiBセル向け材料需要が拡大する見通しで、民生小型機器用LiBセル向けは穏やかな成長率での推移が続くと予測。

原材料コストの上昇を主要因に価格が上昇トレンドとなった部材も見られ、2017年の同市場規模は、約130億ドルの規模を見込んでいる。

LiB主要4部材市場においては引き続き中国優勢、日韓の今後は日欧米OEM動向に依存

2016年のLiB主要4部材のほとんどで、引き続き中国メーカーが存在感を高めており、2017年以降も中国内需拡大への対応で中国LiB部材メーカーが出荷を伸ばしていくとする。

日韓LiB部材メーカーは、日韓LiBセルメーカー向け供給をメインとしており、今後は日韓LiBセルメーカーが主要顧客としている日欧米自動車メーカー(OEM)の欧州xEV市場等での成長に依存する形で出荷増となる可能性が考えられるとした。

部材、品質基準で異なる需給バランス、車載用LiBセル向け品にはタイト感

2017年以降もLiB主要4部材の全てで今後の大型案件の獲得を目指し、設備投資を優先させている状況が見られるが、部材毎に生産能力と実需のギャップは異なる。

なお、車載用LiBセル向けに採用可能なハイグレード品(特に電解液、湿式セパレーターのハイグレード品)に関しては、今後も需給状況はタイト感が続く可能性もあるとしている。

さらに同社の、より詳しい調査結果の概要は以下の通り

1.LiB 主要4 部材世界市場概要と予測

【車載用セル拡大で、市場成長の牽引役のシフトが明確に】

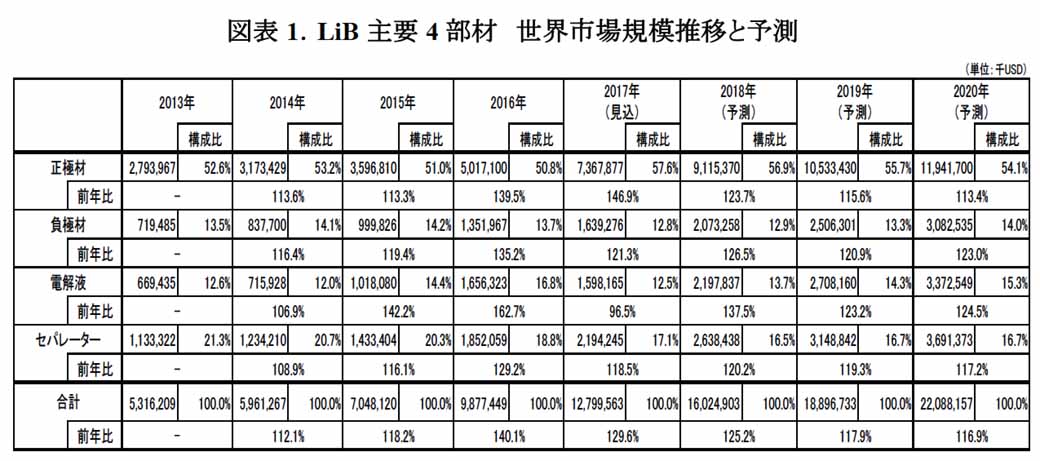

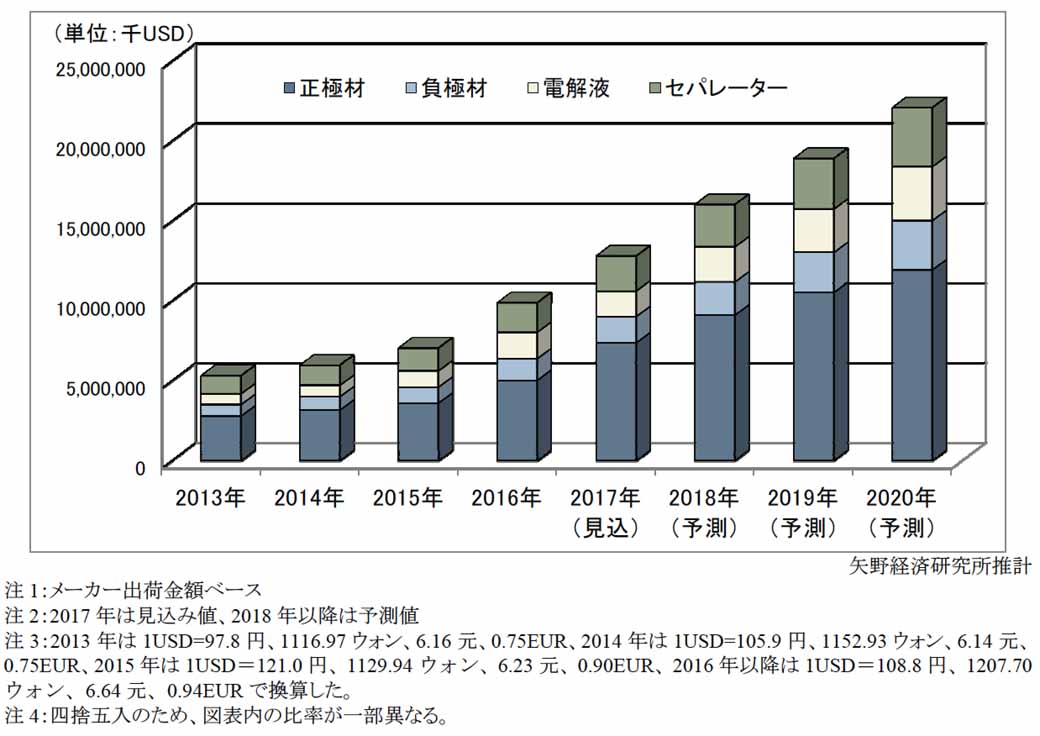

2016 年におけるリチウムイオン電池(以下、LiB)主要4 部材世界市場規模(メーカー出荷金額ベース)は、前年比140.1%の98 億7,744 万9,000 ドルと推計した(図表1 参照)。

2016 年で主要4 部材の全てにおいて、車載用LiB セル向けを含む中大型LiB セル向けの出荷数量が、民生小型機器用LiB セル向けを上回る形となり、市場成長の牽引役のシフトが明確となった。

xEV 市場は中国での急成長に続き、今後は欧州エリアでの市場拡大が加わる見込みであり、2017 年以降も引き続き車載用LiB セル向けの材料需要が拡大する見通しである。

一方で、民生小型機器用LiBセル向けは穏やかな成長率を維持し、引き続き前年を上回る形での推移が続くと予測する。

【正極材でNCM価格に上昇の動き】

ただし、車載用LiB セルに比べ容量規模は小さいため、セルのサイズ別に材料市場をみると2017 年以降、民生小型機器用LiB セル向けの構成比は下がっていくと予測する。

以上のような背景から、2020 年に向けて車載用LiB セル向け需要を牽引役に拡大する見通しである。

2016 年のLiB 主要4 部材世界市場においては、金額ベースの伸び率が数量ベースでの伸び率を上回る結果となった。

2015 年後半から2016 年前半にかけての炭酸リチウム価格の高騰に続き、2017 年の年初からはコバルト価格に上昇トレンドが見られ、正極材では中国を中心にNCM(三元系正極材)価格に上昇の動きが見られる。

2017 年に入り、負極材でも人造黒鉛にコスト上昇の動きがあり、セパレーターもハイグレード品について需給バランスにタイト感が出ている。

【2018年以降は車載用セル需要の増加で電解液もタイト感も】

電解液に関しては、中国を中心とする電解質の供給過剰状況を背景に2017 年は価格下落のトレンドが見られるが、2018 年以降は車載用LiB セル向けの需要増加が予測され、需給バランスにタイト感が出る可能性があると考える。

世界の自動車市場における電動化シフトの波はLiB 主要4 部材ならびにその部材の川上側にも影響を及ぼしており、2017 年もLiB主要4 部材全体では金額ベースの成長率が数量ベースの成長率を上回る形で推移する見通しである。

上記を背景に、2017 年のLiB 主要4 部材世界市場規模(メーカー出荷金額ベース)は、前年比129.6%の127 億9,956 万3,000 ドルの市場規模を見込む。また、2020 年の同市場規模は、220 億8,815 万7,000ドルになると予測する。

2. 国別のLiB 主要4 部材動向

【中国LiB 部材メーカーは17年以降も出荷を伸ばしていく】

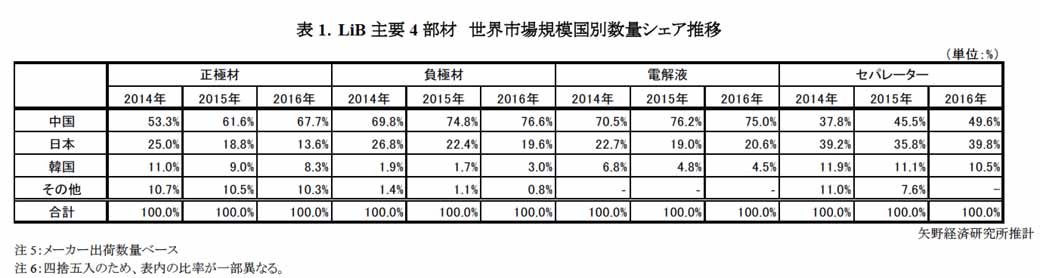

2016 年のLiB 主要4 部材世界市場(メーカー出荷数量ベース)においても、引き続き中国メーカーが存在感を高めており、正極材67.7%、負極材76.6%、電解液75.0%、セパレーター49.6%と、いずれの部材においても引き続き国別シェアがトップであった。(表1 参照)

中国のxEV 市場は2014~2015 年の急拡大に続き、2016 年も前年を上回る形での推移となった。

成長を続ける中国xEV 市場に対応すべく、中国LiB 部材メーカーの中には、以前に比べて中国ローカルLiB セルメーカー向けの供給比率が高まる傾向のプレーヤーも見られる。

2017 年も中国ローカルLiB セルメーカーへの部材供給は中国LiB 部材メーカーが行っている状況にあり、一部の中国LiB 部材メーカーでは中長期的な視点で日韓LiBセルメーカー向けのアプローチを強化する動きも見られるものの、中国LiB 部材メーカー全体では引き続き内需拡大への対応で、2017年以降も出荷を伸ばしていくと考える。

【今後、日系LiB部材メーカーの出荷が伸びる可能性も】

一方日本は、セパレーターでシェアアップの動きが見られるも、その他部材では引き続きシェア低下の流れとなっている。(図1 参照)

日系LiB 部材メーカーの多くは、日韓LiB セルメーカー向けの供給をメインとしている。

中国xEV 市場の拡大に対しては、中国政府の意向もあり、その恩恵を受けることが出来ない状況となっていた。

しかし今後成長が予測される欧州xEV 市場では欧州自動車メーカー向けをはじめに日韓LiB セルメーカーの出荷増が予測され、これに伴い日系LiB 部材メーカーの出荷が伸びる可能性もあると考える。

【韓国も日本同様にシェア低下の流れが続くが…】

(表1 参照)に見られるように韓国も日本同様にシェア低下の流れが続いている。韓国LiB 部材メーカーでは、セパレーターメーカーのSK innovation Co.,Ltd.が中国LiB セルメーカーのCATL(寧徳時代新能源科技股份有限公司)向け供給を2016 年後半よりスタートさせている。

一方、他の部材については引き続き韓国LiB セルメーカー向けがメインとなっており、車載用LiB セル向けより民生小型機器用LiB セル向けの供給比率が高いケースが多い。

ただし、徐々に車載用LiB セル向け供給が増加の方向にあり、今後の車載用LiB セル市場における韓国LiB セルメーカーの成長が、韓国LiB 部材メーカーの需要増に繋がる可能性もあると考える。

3. LiB 主要4 部材メーカーの生産能力と実需の比較

【セパレーターは正極材比で生産能力と実需ギャップがある】

2016 年のLiB 主要4 部材のそれぞれの稼働率を平均すると55.9%となる。

正極材は70%台の稼働率となっているが、負極材、電解液は50%弱、セパレーターは50%強の稼働率となっており、正極材に比べると他の部材では生産能力と実需にギャップが見られる。

2017 年以降もLiB 主要4 部材で生産能力の増強が推進されている。負極材、セパレーターに関しては、出荷数量の予測規模から考えると、2017 年、2018 年と稼働率は更に下がると予測する。

どのLiB 部材メーカーも今後の車載用LiB セル市場における大型案件の獲得を目指し、設備投資を優先させている状況は同じだと考えられるが、セパレーターについては特に中国における実際の稼働状況が掴み難い。

【ハイグレード品はこの先も需給状況でタイト感が続く】

なお、特に電解液、湿式セパレーターに関しては、車載用LiB セル向けに採用可能なハイグレード品(上位LiB セルメーカーの基準で採用が可能な品質)を対象とした場合、供給可能なLiB 部材メーカーが限られている状況にある。

このため、需給バランスは稼働率よりもタイトな状況になると考えられる。

LiB 部材メーカー各社の増産の進捗状況、並びに中国LiB 部材メーカーの技術力向上の状況等にもよるが、ハイグレード品に関してはこの先も需給状況はタイト感が続く可能性もあると考える。